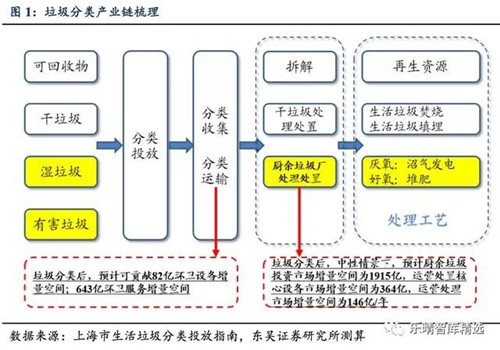

生活垃圾实施四分类,采取分类投放/回收/运输/处置路径。垃圾分类政策主要将生活垃圾分为可回收物、有害垃圾、湿垃圾、干垃圾等四类,在垃圾分类政策推行之前我国可回收垃圾回收率已达到较高的水平,所以此轮垃圾分类的特点主要是将湿垃圾及有害垃圾从生活垃圾中单独分离,考虑到有害垃圾在生活垃圾中占比很少,因此我们的垃圾分类产业链投资测算主要针对湿垃圾带来的市场增量空间。

垃圾分类产业链包括上游的投放、收运和下游的处理处置,垃圾分类后四类生活垃圾将采取分类投放-分类回收-分类运输-分类处置路径。

垃圾分类年化市场释放节奏

依据城市已有政策及垃圾清运量等属性推测垃圾分类推进进度。2019年6月住建部、发改委、生态环境部等九部门联合印发《关于在全国地级及以上城市全面开展生活垃圾分类工作的通知》指出,到2020年,46个重点城市基本建成生活垃圾分类处理系统;到2025年,全国地级及以上城市基本建成生活垃圾分类处理系统。

我们依据各城市已推行的垃圾分类政策及各城市生活垃圾清运量及处置规模等属性推测垃圾分类政策推行进度。

考虑到政策实际推行情况,保守假设垃圾分类年化市场释放节奏为:2019年上海;2020年北京/南京/成都/深圳等7个重点城市;21年重庆/天津/苏州等12个重点城市;22年46个重点城市中剩余的26个重点城市;23年保定/大同/吉林等42个地级市;24年邢台/淮安/九江等62个地级市;25年剩余的地级市。在接下来的空间测算中均以该推广节奏为前提进行测算。

垃圾分类产业链:厨余处理空间广阔

据《中国城市建设统计年鉴2017》数据,2017年全国地级及以上城市生活垃圾清运量为1.76亿吨/年,为全国城市垃圾清运量的81.97%。采用中国再生资源回收利用协会数据,假设厨余垃圾占生活垃圾的比重为56%,则估计全国地级及以上城市厨余垃圾清运量为27.07万吨/日。

厨余垃圾投资市场蕴藏千亿空间。以100个餐厨垃圾试点城市的平均餐厨垃圾项目单吨投资额76.6万元/天、处理费197元作为合理估计值,可得上海环境松江、上海环境嘉定、海峡环保福州、首创环保宁波(一期)4个项目的平均厨余垃圾单吨投资额为141.5(万元/t·d)。

考虑到厨余垃圾含水量较高,假设厨余垃圾处理费是餐厨垃圾的1.5倍为295.7(元//t·d),以地级及以上城市平均每天产生约27万吨厨余垃圾测算,在中性情景下(即垃圾分类完成率为50%),厨余垃圾总投资额市场空间为1915亿;按厨余垃圾处理设备占总投资额的38%计算,对应市场空间为728亿;按核心设备占厨余处理设备的50%计算,对应市场空间为364亿;厨余垃圾运营处理市场的空间为146亿/年,市场空间广阔。

厨余垃圾投资需求于2020年集中释放,之后每年呈稳定趋势。厨余垃圾投资需求于2020年同比增长385.59%,此后保持稳定,其中厨余垃圾总投资市场空间每年稳定在305亿左右;厨余垃圾处理设备市场空间每年稳定在116亿左右;厨余垃圾处理核心设备市场空间每年稳定在58亿左右;厨余垃圾运营处理每年新增市场空间稳定在23亿左右,逐年增长至2025年达到146亿。

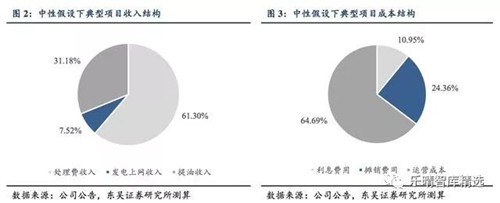

典型餐厨垃圾处理项目具有近7%的投资回报率。选取维尔利常州餐厨废弃物处理项目作为典型餐厨项目进行分析。该项目投资额1.7亿元,资本金投入约1.05亿元,餐厨垃圾处理规模为260t/d。

按中性情景来看,收入来源主要为餐厨垃圾处理费收入2273万/年,发电收入279万/年,提油收入1156万/年,成本主要是财务费用319万/年,摊销费用708万/年,运营成本1881万/年,预计实现税前利润800万/年,由于该项目公司享受所得税优惠,目前12.5%税率计征,预计全年净利润700万/年,ROE约为6.67%。

垃圾分类产业链:环卫清运设备边际增加

至2025年需新增3.25万台厨余垃圾清运车。根据中国产业信息网垃圾运输车的载重结构占比数据,以8.3吨/台作为垃圾运输车的平均载重,假设厨余垃圾每日清运1次,可推算出,至2025年需要新增32494台厨余垃圾清运车才能满足垃圾分类后对厨余垃圾的单独清运需求。

厨余垃圾清运装备市场空间达81.71亿。根据环卫装备两大龙头公司盈峰环境和龙马环卫的营收和销量数据测算,假设每台垃圾运输车的均价为25.1万元,2019-2025年,厨余垃圾清运装备总市场空间为81.71亿元,2019年市场空间达3.44亿,此后每年市场空间稳定在13亿左右。

按典型公司年报披露的市占率计算,18年环卫装备行业的市场规模为354亿元,可得19年市场空间弹性为1%,20-25年每年市场空间弹性在3.7%左右。

厨余清运装备市场空间预计可达81.7亿元

垃圾分类产业链:清运服务增长高于设备

厨余垃圾清运服务新增市场空间达104亿/年。依据厨余垃圾运输装备新增数量&单台运输车需新增运营成本,测算厨余清运服务新增市场空间。

根据2018年全国城镇非私营单位平均工资6871元/月,假设每台厨余清运车需配一名司机一名服务人员,垃圾清运员工平均税前工资为全国城镇非私营单位平均工资的1.3倍,则单车人力成本为17865元/月。

单台运输车每月平均运输距离为9500公里,百公里油耗10升,油价7.5元/升,则单台运输成本为7135元/月,单台运输车运营成本为2.5万元/月。假设环卫服务合理利润率为7.0%,则至2025年厨余清运服务新增市场空间为104亿元/年。

厨余垃圾清运服务增量空间弹性可达36.66%。2017年环卫服务市场化中标项目合同金额达1707亿元,按6年合同期计算,平均285亿/年,据此估计至2025年厨余垃圾清运服务104亿增量空间的弹性可达36.66%。

随着环卫市场的逐步开放、县城及农村环卫服务需求释放、垃圾分类政策的带动,预计未来环卫服务市场空间还会进一步打开。

垃圾分类产业链:垃圾分类服务方兴未艾

垃圾分类前端运营服务新增市场空间达392亿/年。随着垃圾分类政策的不断推行,许多城市已经开始推行垃圾分类运营服务项目,环卫服务市场将进一步扩容。以北京/宁波/邯郸/郑州/镇江四类城市项目为参考,假设城市垃圾分类服务户均费用为200元/户年。

2017年全国地级市及以上城市城市户籍户数为1.96亿,对应2025年城市生活垃圾分类运营服务市场空间为392.43亿元/年。2017年46个强制垃圾分类试点城市户籍户数为1.04亿,对应2022年城市生活垃圾分类运营服务市场空间约为207.67亿元/年。

垃圾分类前端运营服务增量空间弹性可达137.94%。2017年环卫服务市场化中标项目合同金额达1707亿元,按6年合同期计算,平均285亿/年,据此估计至2025年392亿增量空间的弹性可达137.94%。预计随着居民分类习惯的养成,前端分类的政府投入会逐步下降。

垃圾分类产业链:全产业链需求释放

随着垃圾分类政策的不断推行,厨余垃圾处理市场、环卫设备市场及环卫服务市场需求将会逐步释放。结合实际情况考虑,厨余垃圾总投资/处理设备/运营处理市场均为中性情景下的测算值(即垃圾分类完成率为50%),前中端的厨余清运装备/清运服务/垃圾分类运营市场空间均为乐观情景下的测算值(即垃圾分类完成率为100%,考虑最大容量)。

厨余垃圾处理投资市场空间:19-25年,厨余垃圾总投资额市场空间为1915亿,2019年达80.66亿,2025年达320.04亿,19-25年复合增速达25.82%。

厨余垃圾清运设备市场空间:19-25年,厨余垃圾处理设备市场空间达727.71亿,其中核心设备市场空间达363.86亿。厨余清运装备市场空间达81.71亿。垃圾分类收运处置运营市场空间:至25年,厨余垃圾运营处理市场空间达146.05亿/年,厨余清运服务市场空间达104.31亿/年,生活垃圾分类服务市场空间达392.43亿/年。